家族信託?どう使う?③(種類株式発行で相続・事業承継を同時解決)

相続・事業承継の対策として、遺言書だけでは不安が残る・・・ そんな場合の有力な選択肢の一つが、家族信託(民事信託)です。

その最大のメリットは、「設計」と「運用」の自由さにあります。

ここでもう一つ、会社法の「種類株式」の規定も応用した、複合的な提案の例をご覧ください。

目次

- 事例 長女は結婚。長男はいるが・・・

- 1.現状 ご主人は地元で工場を経営(代表取締役)。長女は社員と結婚し、娘一人。弟(長男)は大手企業に勤務中。

- 2.問題解決の糸口として・・・

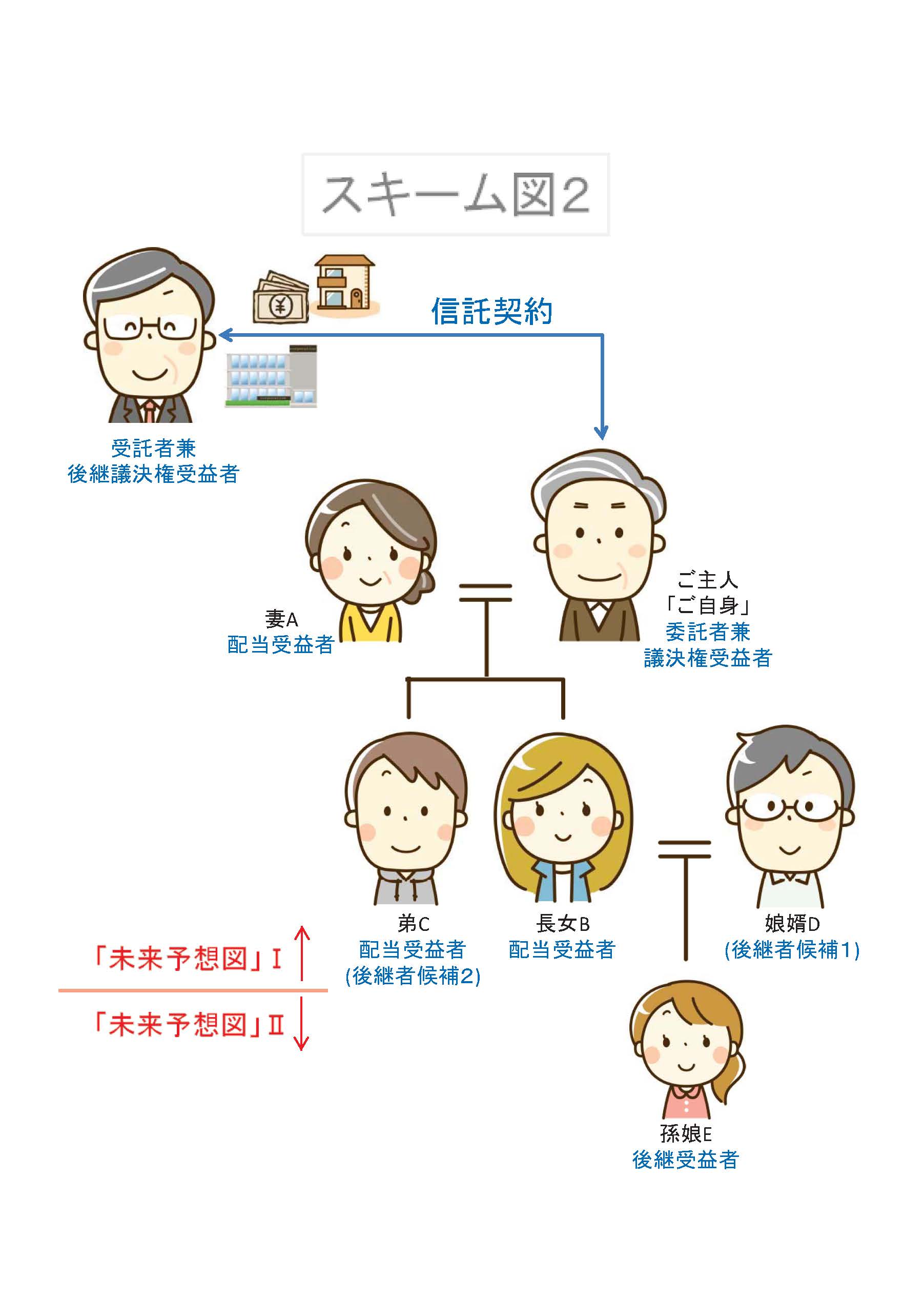

- 3.信託による「未来予想図」Ⅰ・Ⅱのプログラミング

- 「未来予想図」Ⅰ・Ⅱのイメージ

事例 長女は結婚。長男はいるが・・・

家族信託(民事信託)の最大のメリットは、「設計」と「運用」の自由さにあります。複数の課題を一体的に解決する手段として、どう応用できるかを具体的に見てみます。

なお、相続・事業承継の重要論点としては、

(a) 目的と手段(どういう手法で行うか)の問題と、

(b) 税務対策の問題

の二つがあるといえますが、多くの場合、(a)が先ずあって、その前提で(b)をどうするか、の順の対応になるのが基本と思われます。これを逆転してしまうと、望んでいる最善の形を犠牲にした上で、当面の流出の最小化を最優先に図るということになりかねず、本末転倒と思われるからです。人為的に負債を抱えたりする手法が巷間推奨されたりもしますが、将来にわたり経済情勢や税制の変転に伴うリスクを抱え、なおかつ後継者の負担を加重しかねないという点は、よくよく考慮しておく必要があるでしょう。

1.現状 ご主人は地元で工場を経営(代表取締役)。長女は社員と結婚し、娘一人。弟(長男)は大手企業に勤務中。

ご主人(「ご自身」)は地元で工場を経営しており、同社代取として、同地経済界では顔役の一人です。妻Aは同社取締役の一人ですが、実際上は経営に関与していません。従業員の中でも、かねてから見どころがあると見ていた男Dと長女Bが結婚、孫娘Eも生まれました。一方、三つ違いの弟(長男)Cは東京の大学を出て、大手企業に勤務中です。

ご自身はそろそろ終活を意識し始めており、遺言書も準備しようかと考えています。しかし、長女Bは経営には向いていないと見ており、かといって単純に娘婿Dに会社を任せてよいものか、まだ迷っています。一方の長男Cは、勤務中の会社に骨を埋める覚悟でもなさそうなのですが、かといって将来は自身の会社に戻ってくるつもりがあるのかについては、はっきりしません。元々、子供のころから姉にべったりの甘えん坊で、頼りになるかといえば、とてもそうはいえません。

姉弟BCの将来を考えたとき、全ての保有資産を単純に法定割合で分割するのではうまくいかないことだけは確実といえそうですが、かといって遺言書で後を託すについては妙案がある訳でもなく、迷っています。

2.問題解決の糸口として・・・

長女夫婦はまだ若く、人生経験としてはこれからです。まして会社経営の手腕となると未知数であり、とりあえずは娘婿を取締役として鍛えてゆくしかありません。

自身が元気なうちに娘婿の経営手腕を見極められればよいのですが、その前に自身の認知機能が低下する懸念などもあり、どう準備を進めるべきでしょうか。

そこで、まずは当面の課題を項目別に整理してみましょう。

(1) 当面は娘婿を後継者候補の筆頭とし、自ら教育しつつ、限られた範囲で経営を任せて訓練を積ませる

(2) 長女には経営に直接関与させず、あくまで遺産相続人としての立場に留める

(3) 長男には、当面は本人の意思どおりにさせることとするが、どこかの時点で当社の経営に興味を示すようならば、後継構想の一環に組み入れる

(4) 娘婿、または長男のいずれかが後継者として十分な成長を遂げたと判断した段階で、同人に経営権を移す段取りを整える

(5) それまでの間は、万一に備え、とりあえず遺言書をしたためるとともに、今後20~30年先まで見据えた将来設計を形にしたいと思う

(6)(表立っては論じないが、)万一将来、長女夫婦が別れることとなったとしても、あるいは長女が先立ったとしても、後顧の憂いなき手立てとしておきたい

3.信託による「未来予想図」Ⅰ・Ⅱのプログラミング

さて、資産・事業承継計画を具体的に設計してみましょう。

(1) まずは後継者の選定です。

(a) 事業計画

「ざっくりと」でいいので、今後10年程度の事業計画を想定してみましょう(とりあえずは「机上の空論」程度でも構いません)。

(b)「能力の見極め期限」

その中で、「このくらいの時期までは、自身で経営を差配できるだろう」と思われるタイミングから逆算して、後継者二名(娘婿または長男)の「能力の見極め期限」を設定します。

(c) オプション(「第三の男」)

ご判断によっては、「第三の男」を保険として担保しておくという選択肢もあってよいでしょう。

(2) 続いて、「仕組み」です

(d) 遺言書

上記(a)~(c)を踏まえ、遺言書を書いてみます。

ただし、ここで想定しておかなければいけない重要な論点としては、次代の人々がその遺言書のとおりに行動するとは限らない、という問題があります。

まず、遺言書の内容をどうするかはご判断一つで、例えば法律家が「法的に執行不能な内容」であると指摘するような項目でも、盛り込むこと自体はご自由です(法律上、遺言書執行の妨げにはなりません)。

しかし、いざ遺言書が発効という時点で、誰の発言力(力関係)がどのようになっているかを、今から正確に予測することはできません。結果的に、当事者全員の「合意」という形をとりつつ、ご自身の残された遺言書と異なる処分方法が決まる、ということは往々にしてあり得ます。このように考えると、ご自身の死後に向けてのご意向を確実に実現するのは、実は簡単ではないことがお分かりいただけるかと思います。

(e) 任意後見契約、信託契約

そこで、第三者の関与によって当事者の行動に「タガ」をはめるための道具として、信託契約が次の有力な選択肢となります。今回は、ご自身が何かと相談相手になってもらっている行政書士に、仕組作りを依頼したと想定します。

・任意後見契約

上記(b)の「能力の見極め期限」までご自身で見守ることができれば、あるいはご自身の努力で人材育成と見極めまでを完結することができれば問題はありません。しかし、一人の経営者を育て上げるという事業は容易な作業ではありません。多くの場合、現職の経営者が納得できる状態に達しないまま、タイムリミットとなるのが実情ではないでしょうか。となると、この場合を想定した手当ては、どうしても意識しておく必要があります。一つの選択肢は、任意後見契約です。ここでは、前述の行政書士に契約案を作らせ、かつ任意後見人になってもらうケースを想定します。

ところが、後見によって解決できる範囲は、実はかなり狭いものに留まります。というか、事実上、資産の散逸・不正利用の防止、程度の範囲に留まります。というのも、認知機能の低下に伴って予定どおり法定後見に移行した場合、家庭裁判所(や後見監督人)の厳格な監視の下、後見人のできる範囲は極めて限定されるからです。そこで、このようなルーティーン管理の範囲を超えた、ご自身のご希望の核心部分については、今のところ、信託契約によって実現するしか実務的な手立てがないというのが実情です。

・信託契約

まず、誰に、またはどこに任せるべきかの問題です。「信託」と聞くと、まず信託銀行その他の金融機関を思い浮かべる方が多いと思います。しかし、これらのほとんどは、受託の対象を金融資産に限定しています。つまり、彼らにとってのいわゆる「預り資産」の確保・上乗せを期待して提案している金融商品、というのが実態なのです(これが一番手間がかからず、「もうかる」からです)。これを超える、不動産その他の問題を一体として解決するスキームは、士業に外(ソト)出しせざるを得ず、つまり手間ばかりかかって「もうけ」の少ない取引になってしまうため、いい顔をせず、極力金融商品(主に投資信託)のままに留めることを提案してくる訳です。それでいて、そういった「運用商品型」に過ぎないスキームで、百万円を優に超える一時金を手数料として要求するのが一般的です。これらは、多くの方にとって本意ではない結果といえます。

そこで、士業を使って「テイラーメイド」のスキームを作らせる必要がある訳ですが、ここでは、主にコスト重視で前述の行政書士に任せるケースを想定します。全体構造は概略に留めますが、この行政書士に、前述の任意後見人に加え、兼務で受益者代理人、および遺言執行者としても機能を果たしてもらうことにします。簡単にいえば、信託スキームの監督役になってもらう訳です。

その上で、現金・預金、不動産等の一般的な資産の処分については、前回の「家族信託?どう使う?②」で詳述したように、

1⃣ 財産の利益を享受する権利を受益者に与え(今回のケースでは、妻Aと姉弟BCに配当受領権を)

2⃣ 財産を管理・処分する機能を、信頼できるどなたかを受託者として信託

と各々割り振って、遺言書だけでは必ずしも確定的にできない死後処分のあり方を、生前の段階で固めてしまう方法が考えられます。

なお、この2⃣の受託者をどうするかが問題です。ご自身より十分お若く、スキームの構造を理解の上、快く引き受けてくださる方がいらっしゃれば、その方が最適任です(例えば、近隣の会社経営者で、気心の知れた方Fなど)。しっかりした組織であれば、例えば会社組織に受託させる方法も有効です(特に永続性の観点から)。

(f) 種類株式

さて、最大の問題は会社の今後の経営です。前項のFさんに受託者となっていただけるケースを考えてみます。

1⃣ まず、特別決議(議決権の3分の2以上)によって会社の定款を変更し、議決権制限/取得条項付種類株式を発行し、ご自身(代表取締役)が全部、または大半の議決権を有する状態とします。(株式非公開会社の場合、特殊決議、つまり総株主の半数以上、かつ総株主の議決権の4分の3以上の賛成により、「属人的株式」として定款に同様の定めを置くことができ、この場合は変更登記が不要となります。)

2⃣ Fさんに社外役員に就任していただいた上で、ご自身保有の全株式をFさんに信託します(妻Aの分も同様にする選択肢もあり得ます)。

3⃣(部分)自己信託(または信託宣言)の形で、議決権をご自身が受益者として留保します。

4⃣ 遺言書と一体となる内容の条項により、ご自身が死亡の場合は、Fさんが受益者として議決権を行使することとします(Fさんは、これに伴う納税額分の役員報酬を別途、受けます)。また別途の条項により、遺言執行者(前述の行政書士)が、その時点での資産評価に応じて遺産分割の方法・割合を確定することとする定めを置くのも有効です(この際、特に長女〔・長男〕と後継経営者とで、一種の「所有と経営の分離」が図られるようにしておきます)。

5⃣ Fさんは、ご自身の見極めにより、良いタイミングで娘婿Dか長男Cに信託分の議決権株式を帰属させることにより、(税務上、贈与・譲渡したのと同様の扱いとなる形で)信託を終了させます。

6⃣ なおこの間に、生え抜きや社外からの招聘により役員が追加で専任され、議決権の割合が変わっていた場合には、後継経営者が十分な議決権を確保できる程度となるように、会社が前述の「取得条項」により、該当分の議決権株式を買い取ることとします。

7⃣ また、上記(v)のような状況でも信託をあえて終了させず、あらかじめ孫娘Eや将来の末裔を後継受益者として予定しておく、という選択肢もあり得ます。また、その間に信託当事者のどなたかに万一ご不幸があった場合に備え、後継の受託者・受益者を条文化しておくことも可能です。

以上のような構造の信託契約により、いわば「ファミリービジネス」としての構造を、より長期にわたって組み上げておくことができます(「未来予想図」Ⅰ・Ⅱ・・・)。このような複数世代にわたる、いわば「プログラミング機能」は、ご自身の遺言書単独では達成不可能なものです。(下段のイメージ図〔スキーム図2〕もご参照ください。)

なおこのスキームに限らず、信託を応用した仕組みを利用するには、何よりも受託者の選任がカギである、ということはご実感いただけると思います。今回のような「受託者裁量型」信託の場合は、特にこの問題が重要です。

イメージとしては、地域の経済団体などで懇意になった若手の経営者で、他社の経営を引受けるまでは荷が重いが、社外取締役の延長線上で、一族の節々の重要な選択について助言をする、という程度ならば厭わないといった方、などです。あとの細々した個別手続は、そのご指示の下で、例えば専門職(士業など)を信託事務代行者として専任して任せ、結果報告させる、でよいでしょう。この形は、一種の相互監視の構造としての機能も果たすため、別途「信託監督人」などと仰々しい建付けにせずとも、十分な安心材料となるでしょう。

「未来予想図」Ⅰ・Ⅱのイメージ