「包括」承継とは 中小M&A③

中小企業のオーナー経営者様がM&Aの具体的手法を検討される際、最大の関心事となるのは、成約の確率と金額でしょう。そして、これらを左右する最大の要因は、各手法を選択した場合の簿外債務の移転リスクの度合いの問題であり、更にこの構造を十分にご理解いただくためには、「組織再編」と「事業譲渡」の差異を、「包括」承継と「特定」承継の対比という観点から把握する必要があります。そこで今回は、特にイメージしにくい「包括」承継の構造について見ます。

目次

- 課題 中小M&Aでは、どの手法を選択すべきか。

- 1.「包括」性とは —— まずは、物権を題材に

- 土地所有権(物権)を例にとって「包括」性を見ると・・・

- 2.「包括」性を「会社」について見ると・・・

- 3.会社の「包括」性に伴う決定手続とその結果

- 4.組織再編の「包括」性による帰結と、事業譲渡

- 次回「あるべき選択 中小M&A④」に続く

課題 中小M&Aでは、どの手法を選択すべきか。

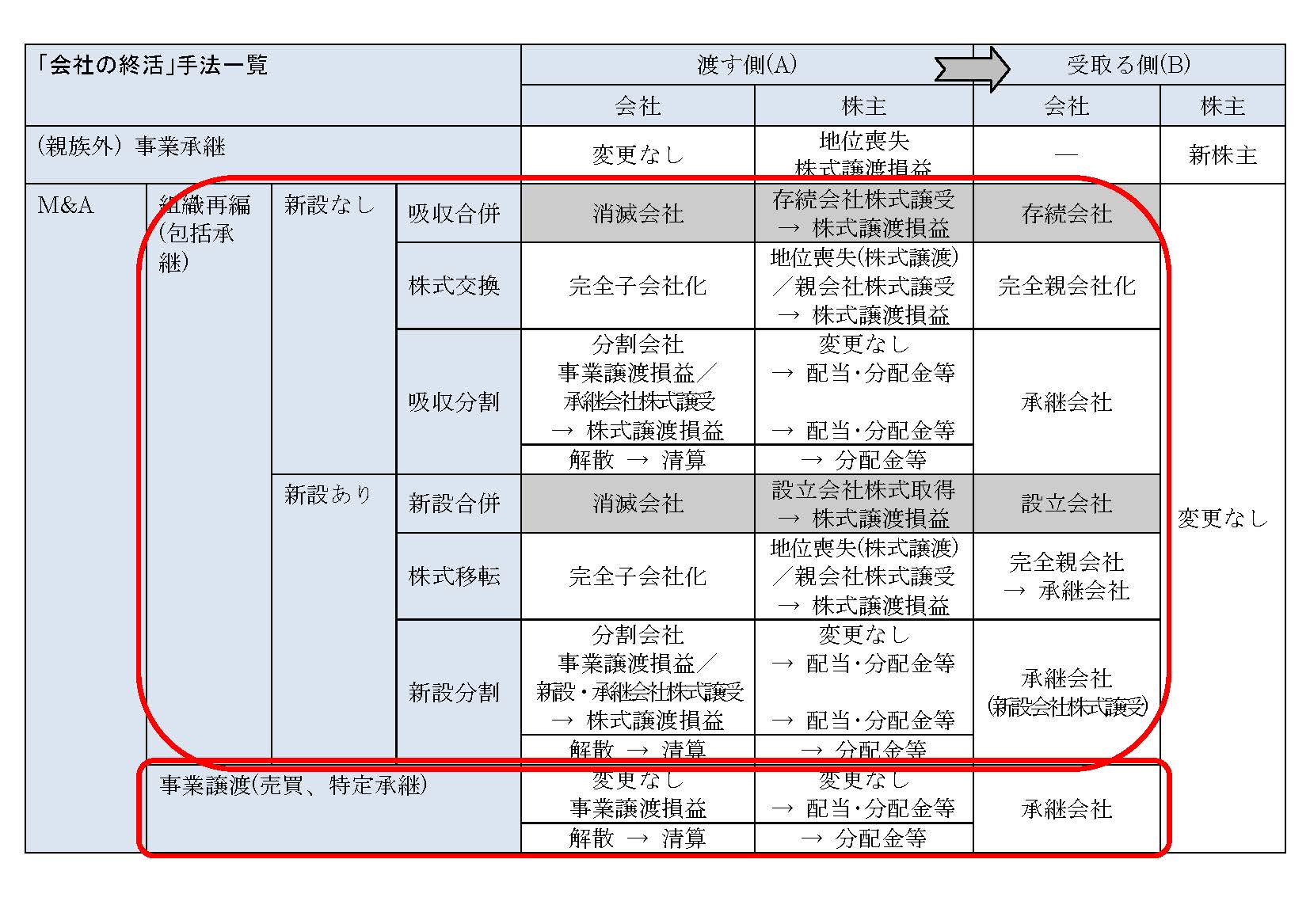

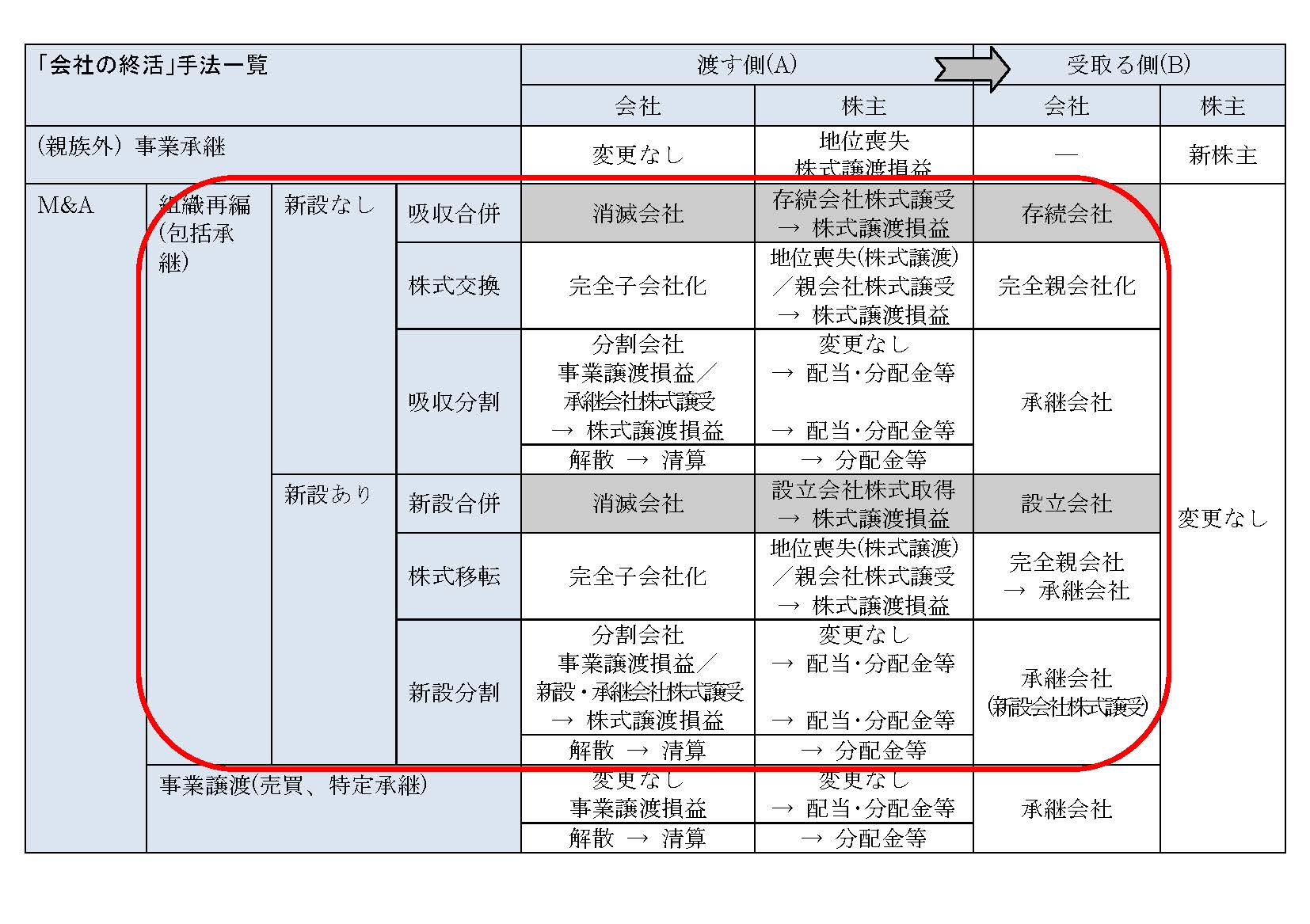

まず、以前のブログ、「中小M&A等の概要Ⅱ 「会社の終活」③」(下記リンク)の要点を、もう一度振り返ります。次の大分類に従い、「組織再編」側には、少なくとも二つの問題点がありました。

(1) 組織再編(包括承継)⇒ ①「簿外債務」移転のリスク、②「名義株主」への対応

(2) 事業譲渡(特定承継)

そして、この「組織再編」の二つの問題点の根源は、それが会社の「包括」承継であること、従って、いずれも株式または持分の異動を伴わざるを得ないことによる、ということでした。そこで、この「包括」の具体的意味について、以下、検討します。

なお、会社法に基づく組織再編は、その前後の会社類型に応じて次のような選択肢が可能です。

▻ 会社法上の組織再編の当事者適格(各々、再編前の類型 ⇒ 再編後の類型で可能な組合せ)

(1) 合併 —————— 前後とも、全類型について可

(2) 株式交換 ———— (前)株式会社 ⇒ (後)株式会社・合同会社のみ可

(3) 株式移転 ———— 前後とも、株式会社間のみ可

(4) 会社分割 ———— (前)株式会社・合同会社 ⇒ (後)全類型について可

しかし、持分会社(合名会社、合資会社、合同会社)について再編が検討されるのは、実務上、ほぼ合同会社の場合に限られること、更にこの合同会社は、旧商法時代の有限会社と同様、株式会社の簡易版組織であること、の二点より、以降の議論は、対象を株式会社に絞って進めることとします。

1.「包括」性とは —— まずは、物権を題材に

会社法に基づく「組織再編」の手続では、いずれの手法をとっても、「会社」の全部または一部についての「包括承継」の形をとります。更に、その具体的方法としては、株式の異動を伴う点で共通しています。(「会社」法に基づく行為なのですから、当然ではありますが。)ここから、いずれも「簿外債務」移転のリスクを伴わざるを得ない、という宿命を負うことになるのです。順に見てみます。

「包括」承継という概念は少々分かりにくいので、まずは土地の所有権の構造を例にとり、法律的な考え方の構造の説明を試みます。少しでも具体的なイメージをつかんでいただけたら、と思います。

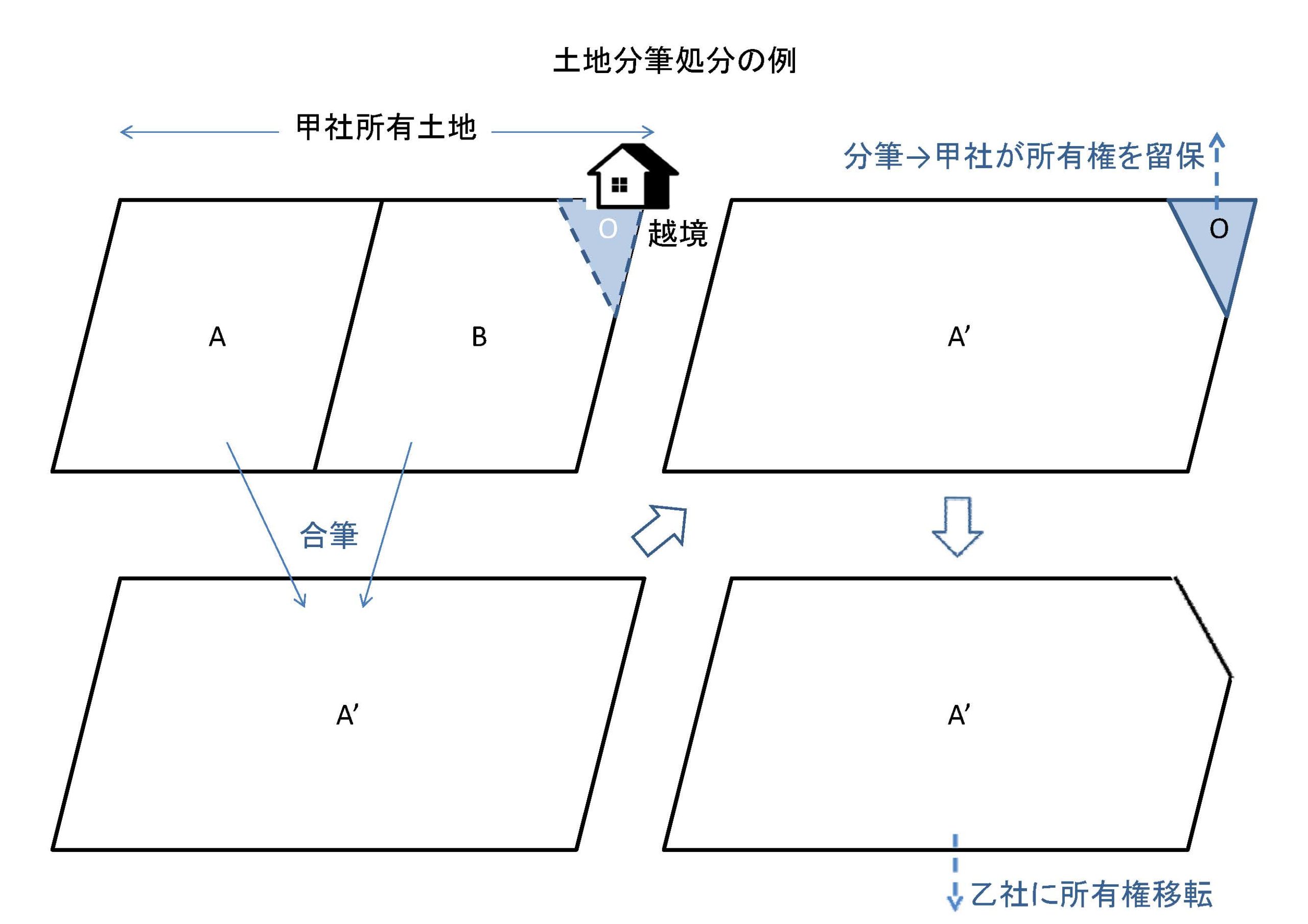

事例: 土地の所有権移転

甲社は等面積で隣接する土地A・B二区画を所有し、各々社宅の敷地と駐車場として数十年間、使用してきました。建物の老朽化に伴い、社宅を廃止する方針により敷地を売りに出していたところ、乙不動産会社がマンション建設用地として購入を決めました。

ところが、戦後間もなくのことであったためか、隣地所有者のOさんが、甲社のA・B土地取得後間もなく、居住用の木造家屋を建てる際に、B土地にかなり越境してしまっていたことが判明しました。Oさんは恐縮一方で、時効取得を主張するような素振りもありません。甲社はOさんと協議し、Oさん宅の次の建て替えの際には、本来の自身の敷地内に収まるようにすること、また甲社は当面、越境部分の買取り要求はせず、そのまま所有権を留保することとして、以上の内容をOさんと合意書にしました。なお、乙社は残りの土地部分の購入で納得しています。

この処分状況を示したのが下図です。まず、左上の現状から、単純にB土地からOさんの越境部分を分筆することはできません。なぜなら、当初甲社が購入した際、たまたま同土地の登記がAとBの二筆に分かれていたに過ぎず、甲社の所有権はA・B両土地の全域に(区別なく)及んでいたからです。そこで左下のように、一旦合筆してA'とし、ここから新たに測量したOさん越境部分を右上のように分筆して、残りを右下のように乙社に所有権移転するという手順を踏むことになります。ちなみに、この手順に従って登記申請するのは、専ら、司法書士さんのお仕事となります。

ここで重要なのは、ある物、または権利の客体について物理的に「どこそこの部分」と特定するためには、それ以前にその物、または権利の客体(ここではA・B土地)の総体としての統一性が確認でき、かつこれについて正当な事由、または処分権限によって「部分」が特定されていなければならないという、民法の基本的な考え方です。

土地所有権(物権)を例にとって「包括」性を見ると・・・

2.「包括」性を「会社」について見ると・・・

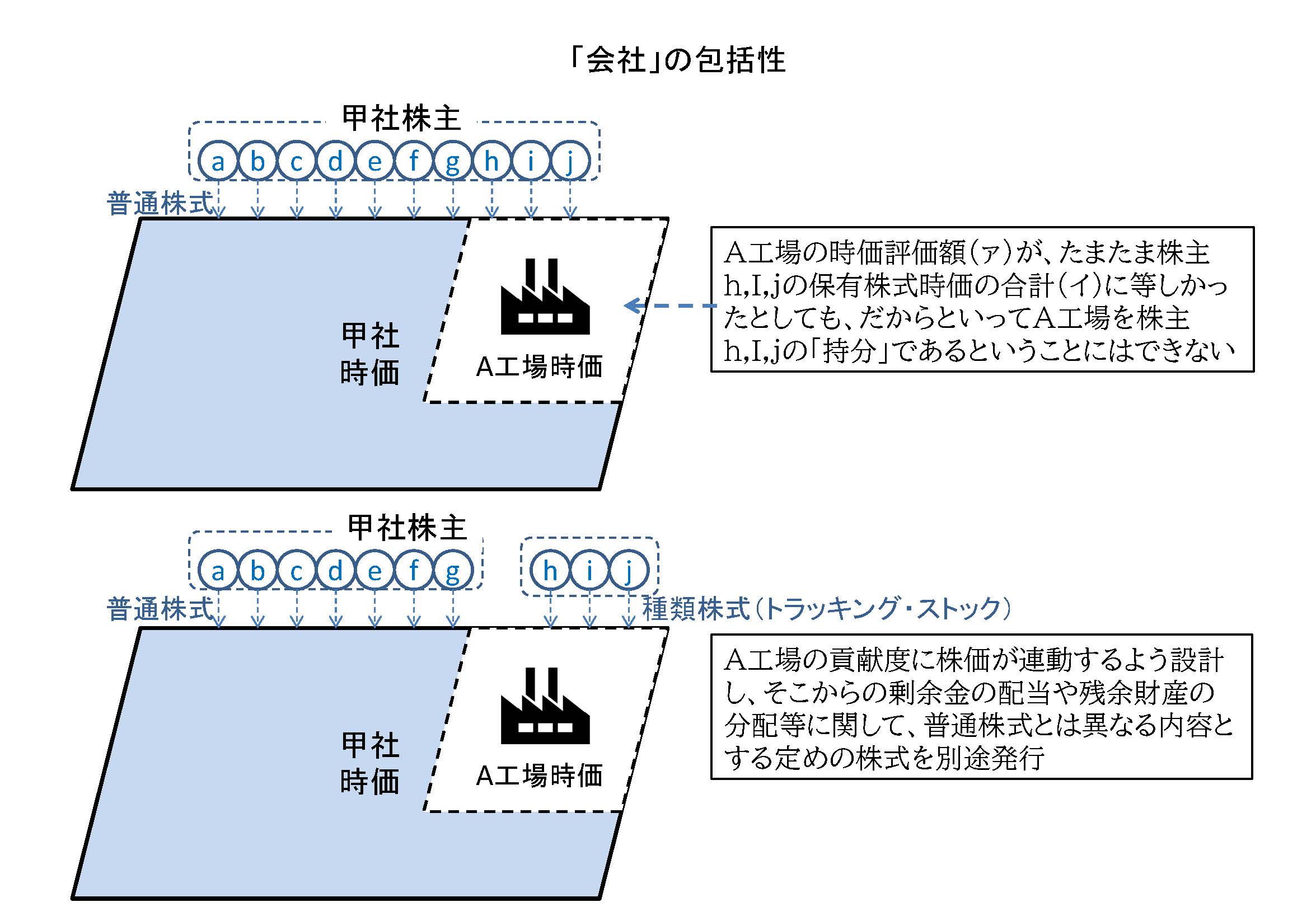

会社法に基づく「会社」の概念にも、これに類する考え方があります。株式(出資)の客体としての「会社」の統一性、または「包括」性という側面です。

例えば上図の上の方で、甲社は普通株式を発行しており、これをa~jの10人(社)の株主が各々1割ずつ、均等に保有しているものとします。この場合に、A工場の土地建物、およびこれが生み出す付加価値などにより算出された、工場としての時価が甲社の株式時価総額のちょうど3割に相当したとしても、例えばh~jの3人(社)が「自分達の持分はA工場だ」と主張することは認められません。株式について認められる「持分」の概念は、会社全体について株主に認められる権利の割合に過ぎず、甲社が具体的に有する物権や債権のこれこれについて、と特定できないものに留まります。従って、特定の物権や債権の処分や帰属に関しては、原則として株主総会の決議か、これによる授権に基づく取締役(会)等の会社の機関の行為による必要がある訳です。

一方で、このような都度の総会決議や授権によらず、あらかじめ別途の組織を設け、これの行為により特定の物権や債権の処分を行う方法もあります。

例えば甲社株主総会の特別決議により、上図の下の方のようにh~jの3人(社)の株主の普通株式と引き換えに、A工場についての物権・債権の処分を独立に認める「a種類株式」を発行するという方法です。

これにより、例えばA工場から生じた付加価値による剰余金の配当や残余財産の分配については、「a種類株式」についての「種類株主総会」の決議によることができるようになります。つまり、別会社を設立することなしに、特定の物権・債権(この場合はA工場についてのもの)を、特定の株主の考えだけで処分・収益できるようになるのです。ただ、ここまで手の込んだ手法をとるケースは、極めて稀です。(このような株式は「トラッキング・ストック」(事業部門株式)とも呼ばれ、日本の上場銘柄に限れば、まだソニーの一例が過去にあったのみで、現状はありません。)

3.会社の「包括」性に伴う決定手続とその結果

上記二例のうち、1.の土地所有権(物権)の処分については、所有権者が甲社一社であり、単純でした。(会社保有資産の処分なので、通常は、同社が定めた社内決裁権限の定めによります。)

これに対し、もう一方の2.の甲社発行株式の株主名義(株主としての法的地位)は、個々の割合を伴って複数人(社)に分散しており、また特定の事業や資産についての剰余金の配当や残余財産の分配に関しては、そもそも会社法の定めによる決定手続を踏む必要があります。主力工場の収益・処分に関する決定ですので、取締役(会)の決定によることとなり、また通常は、これに続く定時株主総会での(事後)報告事項となるでしょう。つまり、通常は、株主自身が特定の会社資産・債権について直接、収益・処分を決定する局面は不可能と思われます。あえていえば、株主でもある取締役なら決定に関与する場合もあるでしょうが、それは取締役としての地位によるものであり、株主としての地位により関与するものとはいえません。

次に、これを「組織再編」に当てはめて考えます。「買い手」が欲しがるような中小企業の特定の資産・事業の、また場合によっては会社全体の、譲り渡しを目的とする行為な訳ですから、通常は、*

(1)「売り手」会社としての意思決定は取締役会決議により

(2) 関係書面を総会の2週間前から書面または電磁的記録により本店に備置した上で

(3) 株主総会の特別決議により決定し

(4) 株主総会決議の日から2週間以内に、または効力発生日の20日前までに公告し

(5) 反対株主による株式買取請求に応ずる手続、および債権者保護手続を経る

といった手順を踏むこととなります。

その上で、これが重要なのですが、このようにした結果については、あくまで会社の総体として、かつ原則として一株当たり平等となるように、株主は享受することとなります。具体的には、結果としての一株当たりの評価損益の増減✖株数の範囲での享受となるでしょう。

* 本シリーズのブログについては、当初からの前提より、親子会社間や企業グループ内での再編を除外しているので、「簡易」手続や「略式」手続については触れません。

4.組織再編の「包括」性による帰結と、事業譲渡

ここで、上記1.(土地所有権)と2.(株主の地位)の二つの事例について、なぜ法的にこのような取扱いになっているのか、の理由を考えてみます。

まず、事例1.(土地所有権)についてですが、なぜこんなにややこしい手順を踏まねばならないのか、と思われる方も多いことでしょう。

具体例としては、後日、旧A土地部分の地下に有害物質(有機溶剤など)による汚染が判明した、というような場合が考えられます。更に、既に乙社が合筆後のA’土地を、分譲のため、今一度分筆して丙社と丁社に売却済だったとします。この場合、結果的に汚染のない土地を得た丁社は、運よくこの不利益を免れるということで、よいのでしょうか。

個々の売買契約の内容にもよりますが、改正民法が定める「契約不適合責任」により、丙社による代金減額請求、損害賠償請求、契約解除などが問題となるでしょう。更に丁社の側にも、再調査等の費用(不利益)が発生する可能性もあるなどにより、A’土地段階、また更に甲社所有段階まで遡っての紛議となることは、避けられないでしょう。つまり、このように過去に遡って権利義務関係を確定する必要が生じたときなどに備え、正しく順を追って移転・変更の経緯を確認し、そのとおりに登記を行っておくことが重要な訳です。

一方の事例2.(株主の地位)については、何よりも「株主平等の原則」より、特段の事由がない限り、一株当たりの権利義務に差異を生じてはなりません。その帰結として、会社組織の枠組みでなされる行為により、同社保有の特定の物権・債権について、ある株主が他の株主と異なる地位を得ることはあり得ない訳です。

このように、「組織再編」の手法(主に株式の異動という行為)によって会社「売却」を達成しようとする限り、どの株式持分についても、特定の事業、資産、債権債務の全部または一部が外れたりすることは、原則としてあり得ません。従って当然、「簿外債務」のリスク(会社組織や資産・債権債務のどの部分から発生するか予測がつかない)も、再編の割合に応じてそのまま「買い手」に移らざるを得ず、結果としてM&Aの成約についてはネガティヴな影響を及ぼします。また、これにより「買い手」側のデューデリジェンス(「買収監査」)の手続は厳重なものとならざるを得ず、従って会計・税務・法務等の専門サービスがコスト高**になりがちで、この面からも最終成約についてネガティヴな要素となります。(「売り手」にとって、売却価格を下押しする要因になるからです。)

** これだけでも、最低1,000万円以上にはなると思われます。

以上、1.(土地所有権)と2.(株主の地位)の両事例から「包括」性について言えることは、いずれも「偶発性」(主にリスク)を強く意識しなければならない、ということです。特に2.の構造を基盤とする「組織再編」の各手法には、一般に外部からは見えにくい、会社の複雑な内部事情がそのまま移転することになるという意味で、高いリスクの蓋然性を伴う、との認識を要します。

これに対して「事業譲渡」の手法を選択し、例えば2.の事例で、A工場の資産と操業に関する法的地位だけを民法上の売買契約によって売り渡す方式(特定承継)によれば、「買い手」にとって相当程度、簿外債務への懸念が軽減されることになるといえます。

こうした事情から、今後の中小M&A案件では、従来以上に「事業譲渡」により成約する割合が増すであろう、とする識者が多くなりつつある訳です。

次回「あるべき選択 中小M&A④」に続く